中购联手机网

中购联手机网

54.91亿元!太古地产收购成都远洋太古里余下50%股权

时间:2022-12-16

来源:铱星云商新媒体中心

12月15日,远洋集团控股联合远洋服务披露交易公告,拟出售成都远洋太古里项目的50%权益予太古地产。

公告显示,于2022年12月15日,远洋集团控股、远洋服务、该等卖方及该等买方就买卖第一期出售权益而订立第一份总协议,远洋集团控股、远洋服务、物管卖方北京亿驰物业服务有限公司及物管买方北京浩倡谘询有限公司就买卖第二期物管出售权益而订立第二份总协议;及远洋集团控股、物业控股公司卖方及物业控股公司买方就买卖第二期物业控股公司出售权益而订立第三份总协议。

据悉,于联合公告日期,各物业控股公司均为远洋集团控股的合营企业,由远洋集团控股及太古地产各自间接拥有50%权益,而物管公司为远洋服务的合营企业,由远洋服务及太古地产各自间接拥有50%权益。

于第一期交割后,远洋集团控股及远洋服务各自于物业控股公司及物管公司权益将由50%减少至35%;于第二期交割后,远洋服务将不再拥有物管公司任何权益,及于第三期交割后,远洋集团控股将不再拥有物业控股公司任何权益。

值得注意的是,估计远洋集团控股集团将确认第一期交易的亏损约人民币2.49亿元;第二期交易的收益约人民币5700万元;第三期交易的收益约人民币15.79亿元,导致合并交易整体产生净收益约人民币13.87亿元。

此外,估计远洋服务集团将确认出售第一期物管出售权益的收益约人民币1000万元;出售第二期物管出售权益的收益约人民币2300万元,导致物管出售事项整体产生净收益约人民币3300万元。

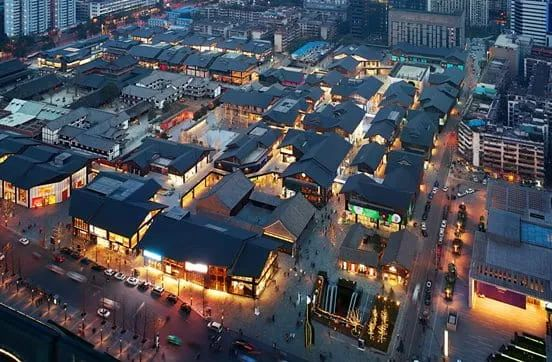

成都远洋太古里

远洋集团也在公告中对交易对价做出了详细的解释: 1. 远洋集团控股即将按计划偿还其债务; 2. 中国房地产开发商(包括远洋集团控股)在当前不稳定的市场条件下普遍难以以合理的成本和可接受的条款迅速获得外部融资。

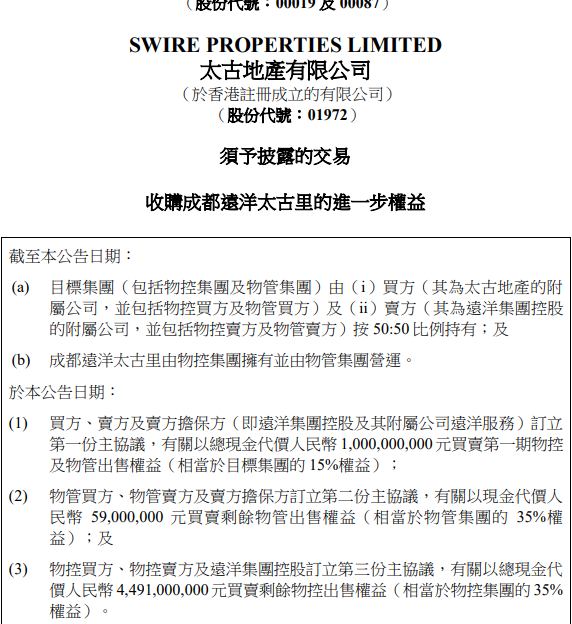

而继远洋集团控股及远洋服务发布联合公告后,太古股份公司A及太古地产也联合披露公告表示,收购成都远洋太古里的进一步权益。

具体来看,于公告日期,买方太古地产的全资附属公司、卖方远洋集团控股的附属公司及卖方担保方订立第一份主协议,有关以总现金代价人民币10亿元买卖第一期物控及物管出售权益,相当于目标集团的15%权益。

此外,太古地产的全资附属北京浩倡咨询有限公司拟向远洋服务的全资附属北京亿驰物业服务有限公司收购物管集团的35%权益,现金代价为人民币5900万元;太古地产的全资附属天津麟松城市建设开发有限公司及Swire Properties (Chengdu) Limited拟向远洋集团控股的全资附属北京银港房地产开发有限公司和Neo Origin Limited颖源有限公司收购物控集团的35%权益,代价44.91亿元。据此,太古方面此次收购涉及的总金额为54.91亿元。

公告内容显示,太古地产集团拥有目标集团的50%权益。目标集团拥有及营运成都远洋太古里,其为一个以零售为主导的综合发展项目,并正就进驻该项目的奢侈品牌组合进行策略性升级,并持续巩固其作为成都及中国内地西部地区高端购物及休闲地标的地位。整体交易将为太古地产集团提供收购成都远洋太古里剩余权益的机会,并预期将有助为太古地产带来即时收入,并为太古地产及其股东创造长期价值。

事实上,早在7月份,市场就有消息传出,远洋集团控股拟抵押所持的成都远洋太古里项目50%股权部分,向远洋大股东中国人寿保险筹资约40亿元。这笔抵押周期预计3年,期间远洋所持50%股权的分红将交给债权人。回购条款包括3年后赎回,以及如果远洋无法赎回,拥有项目另外50%股权的太古地产将拥有优先收购权。

来源:观点网、红星资本局

版权与免责声明

1、"中购联网"的所有作品,包括文字与图片,未经本网授权不得转载。违反上述声明者,本网将依法追究法律责任。

2、凡注明"来源:非本站"的作品,均转载自其它媒体,本网转载的目的在于传播更多信息,此类稿件并不代表本网观点,本网不承担此类稿件侵权行为的直接责任及连带责任。

3、如因作品内容、版权等需要同本网联系的,请在作品在本网发表之日起30日内联系,否则视为放弃相关权利。